Nous contacter

Nous contacter

Les solutions pour bien vieillir chez soi – Pleine Vie

La grande majorité des seniors souhaitent vieillir à domicile. Mais entre travaux d’adaptation et recours accru à des aides extérieures, ce choix à un coût. Pour le financer, il faut parfois accepter de monétiser son logement. Nos conseils. – Marie MISCHLER.

Réaliser des travaux d’adaptation du logement

Rendre son chez-soi plus compatible avec l’avancée en âge ne nécessite pas forcément de lourds travaux : quelques aménagements aisés à mettre en place suffisent souvent à le sécuriser, du moins dans un premier temps.

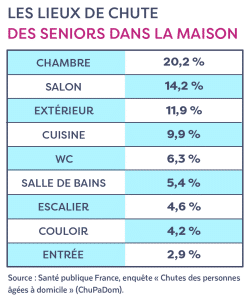

La chambre

C’est le lieu de tous les dangers puisqu’il est responsable de plus de 20% des chutes. Il est aisément sécurisé en rehaussant le lit. « Le senior pourra ainsi se lever et s’asseoir plus facilement« , indique Caroline GIRAUX, ergothérapeute à Rennes. « Il faut aussi penser à enlever les carpettes et à avoir des veilleuses ou un chemin lumineux qui, grâce à un détecteur de présence, s’allume dès qu’il y a un mouvement. » En effet, la plupart des chutes sont dues à l’obscurité, la personne âgée ne voulant pas réveiller son conjoint en allumant la lumière lorsqu’elle se lève.

- Coût : de 20 € à 100 € pour une veilleuse ou un chemin lumineux.

La salle de bain

Même si elle ne concentre que 5.4% des chutes, la salle de bain est une pièce anxiogène pour les seniors. Des solutions pas forcément onéreuses existent pour la sécuriser. La baignoire peut ainsi être équipée d’une planche de bain facilitant le transfert du senior.

Si les lieux le permettent (il faut encastrer le siphon en profondeur, ce qui n’est pas toujours possible en étage), on peut installer une douche à l’italienne extra plate et sans démarcation entre le sol de la pièce et la partie douche. « Attention, certains artisans, pour faciliter la réalisation d’une véritable douche à l’italienne, proposent l’installation d’une pompe de relevage. C’est un équipement bruyant et énergivore, prévient Caroline GIRAUX. La douche doit avoir une profondeur minimale 90cm et une longueur minimale de 120cm afin de permettre, le cas échéant, d’y entrer avec un fauteuil roulant. » Si le sol n’est pas adapté à certaines pathologies telles que Parkinson, et qu’il est difficile d’entretien, on préférera les tapis antidérapants que l’on peut enlever.

Enfin, les toilettes suspendues sont une bonne solution : faciles à entretenir, elles peuvent se placer à la hauteur souhaitée. Installer des barres de maintien à proximité de la baignoire et des WC est aussi indispensable.

- Coût : Planche de bain : de 40 € à 60 €.

- Barre de maintien : de 50 € à 120 €.

- Rénovation complète de la salle de bain : entre 5000 € et 10 000 €.

La cuisine

Outre les conseils de bon sens comme éviter les casseroles trop lourdes, la cuisine requiert aussi quelques travaux. « Lave-vaisselle, four et micro-ondes doivent être positionnés assez haut afin d’éviter de se baisser« , conseille Caroline GIRAUX. Un ingénieux système d’étagères escamotables limite le recours à un escabeau ou à un marchepied. Remplacer vos placards par des tiroirs à sortie totale donne facilement accès à l’ensemble de leur contenu.

- Coût : Déplacement des appareils électroménagers : variable selon l’importance des travaux. Étagères escamotables, environ 200 €.

L’escalier

Il peut être équipé d’une double main courante, de nez de marche antidérapants ainsi que d’un point lumineux fonctionnant avec un détecteur de mouvements. Si votre logement se déploie sur plusieurs niveaux, l’installation d’un monte-escalier peut être judicieuse. Plus coûteux (et sous réserve d’avoir la place), un ascenseur valorisera votre bien en cas de vente. Une autre solution, plus radicale, consiste à réaménager sa maison en faisant du rez-de-chaussée son lieu de vie. Mais dans ce cas, le budget (création d’une salle de bains, réaménagement de l’espace…) peut vite grimper.

- Coût : autour de 9000 € pour un monte-escalier et de 20 000 € à 25 000 € pour un ascenseur.

De 300 à 500 €

C’est le coût d’un diagnostique réalisé par un ergothérapeute pour évaluer les aménagements à réaliser. Dans certains cas, la prestation peut être gratuite (par exemple, vous êtes retraité de l’Agirc-Arrco et âgé de plus de 75 ans). Elle comprend la rédaction d’un compte rendu avec des recommandations d’aménagements.

Les aides financières

Sous conditions de ressources, d’âge et de niveau de dépendance, vous pouvez avoir accès à des aides versées par votre caisse de retraite, l’Agence nationale de l’habitat (Anah) ou votre département. À partir de 2024, ces aides, cumulables, seront réunies en une seule : MaPrimeAdapt’. Vous avez aussi droit, pour certains travaux (douche extra plate, détecteurs de mouvements, portes adaptées…) à un crédit d’impôt. Il s’élève à 25% de la facture TTC des travaux, plafonné à 10 000 € pour un couple et 5000 € pour un célibataire.

S’agissant d’un crédit d’impôt, vous en bénéficiez même si vous n’êtes pas imposable (dans ce cas, le fisc vous rembourse). Attention : ces aides sont généralement limitées pour tout ce qui est prévention. Elles peuvent être plus élevées en cas de perte d’autonomie.

Si vous passiez à la domotique ?

La domotique recouvre l’ensemble des techniques d’automatisation d’un logement. Celles-ci améliorent votre confort (fermeture automatisée des volets, allumage automatique des lumières), votre sécurité (bouton d’alarme, détection de chutes ou d’absence de mouvements) ou celle de votre habitat (détection des intrusions). Cette solution, qui permet de rester confortablement à son domicile, a un coût non négligeable. Comptez de 500 € à 6000 € pour l’installation, selon la solution retenue (système filaire ou non…) auxquels il faut rajouter des abonnements mensuels (de 30 € à 50 €) pour la téléassistance et la télésurveillance.

Être accompagné chez soi

L’âge venant, une aide pour accomplir les actes de la vie courante est souvent indispensable.

Une aide à domicile

Ménage, repassage, jardinage ou menu bricolage (accrocher un tableau, remplacer une ampoule…), quand cela devient difficile à faire seul, une aide à domicile est nécessaire. Vous pouvez la sélectionner (le bouche-à-oreille fonctionne bien) et l’employer directement (c’est à vous de la déclarer à l’Urssaf et de la régler chaque mois au moyen du chèque emploi service universel Cesu).

Vous pouvez également passer par une structure qui intervient comme mandataire (Domalliance, Shiva, Petit-fils…). Vous êtes toujours l’employeur du salarié que l’on vous présente (à ce titre, vous devez respecter un certain formalisme si vous souhaitez vous en séparer, par exemple), mais c’est l’entreprise qui se charge, moyennant les frais, de la gestion administrative. Atout supplémentaire : si vous le souhaitez, une autre personne peut remplacer celle qui vient habituellement chez vous pendant ses congés. Certaines structures interviennent comme prestataire : les personnes qui viennent chez vous sont ses salariées (vous pouvez les remplacer sans avoir à les licencier). Mais elles peuvent changer souvent, ce qui n’est pas toujours confortable ni sécurisant.

Une auxiliaire de vie

Pour un accompagnement plus complet (courses, aide à la toilette, à la prise des repas, ou au coucher), il faut faire appel à une auxiliaire de vie. Vous pouvez vous tourner vers un service d’aide et d’accompagnement à domicile (Saad) qui intervient auprès de personnes âgées. Cette structure peut être une entreprise, une association de services à la personne ou un centre communal d’action sociale.

Les aides financières

Pour vous aider à financer ces services, vous avez accès au crédit d’impôt « aide à domicile« . Il est égal à 50% des dépenses effectivement supportées, retenues dans une limite annuelle de 12 000 €, portées à 15 000 € la première année où vous employez un salarié à domicile. Les dépenses sont retenues dans la limite de 20 000 € lorsque l’un des membres du foyer fiscal est titulaire d’une carte d’invalidité d’au moins 80% ou perçoit une pension d’invalidité de 3ème catégorie.

Certaines prestations ont des limites annuelles spécifiques : 5 000 € pour le jardinage, 3 000 € pour le dépannage informatique et 500 € pour le bricolage. Si vous ne parvenez plus à accomplir seul les gestes du quotidien, vous pouvez bénéficier de l’allocation personnalisée d’autonomie (APA). Attribuée par les départements, elle varie en fonction de votre âge et de votre perte d’autonomie.

À qui s’adresser ?

- Fédération des particuliers employeurs de France : fepem.fr

- Chèque emploi service universel : cesu.urssaf.fr

- Portail national d’information pour les personnes âgées et leurs proches : pour-les-personnes-agees.gouv.fr

Monétiser son logement avec le viager

L’objectif est ici d’utiliser la maison ou l’appartement dont vous êtes propriétaire pour dégager les liquidités qui financeront votre vie à domicile. Il en existe plusieurs sortes. Votre choix se portera sur la formule qui vous apportera les meilleurs avantages selon votre situation financière et personnelle.

Le viager avec rente

C’est la première solution qui vient à l’esprit lorsque l’on souhaite tirer de l’argent de son logement tout en continuant de l’occuper. Elle a longtemps souffert d’une réputation un peu sulfureuse, tant dans la littérature (on se souvient du Petit Fût de Guy de Maupassant) qu’au cinéma (on ne présente plus l’hilarant Le Viager de Pierre TCHERNIA avec Michel SERRAULT en gaillard crédirentier… centenaire !). Les mœurs ont évolué et il arrive même, aujourd’hui, que crédirentier (le propriétaire vendeur) et débirentier (l’acquéreur en viager) se côtoient épisodiquement et tissent de véritables liens.

Une autre idée reçue : tous les biens peuvent se vendre en viager pas uniquement ceux situés en région parisienne ou dans une station balnéaire. Certains opérateurs se sont d’ailleurs spécialisés dans les viagers ruraux.

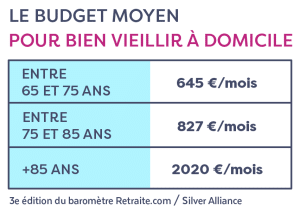

Budget moyen pour bien vivre à domicile

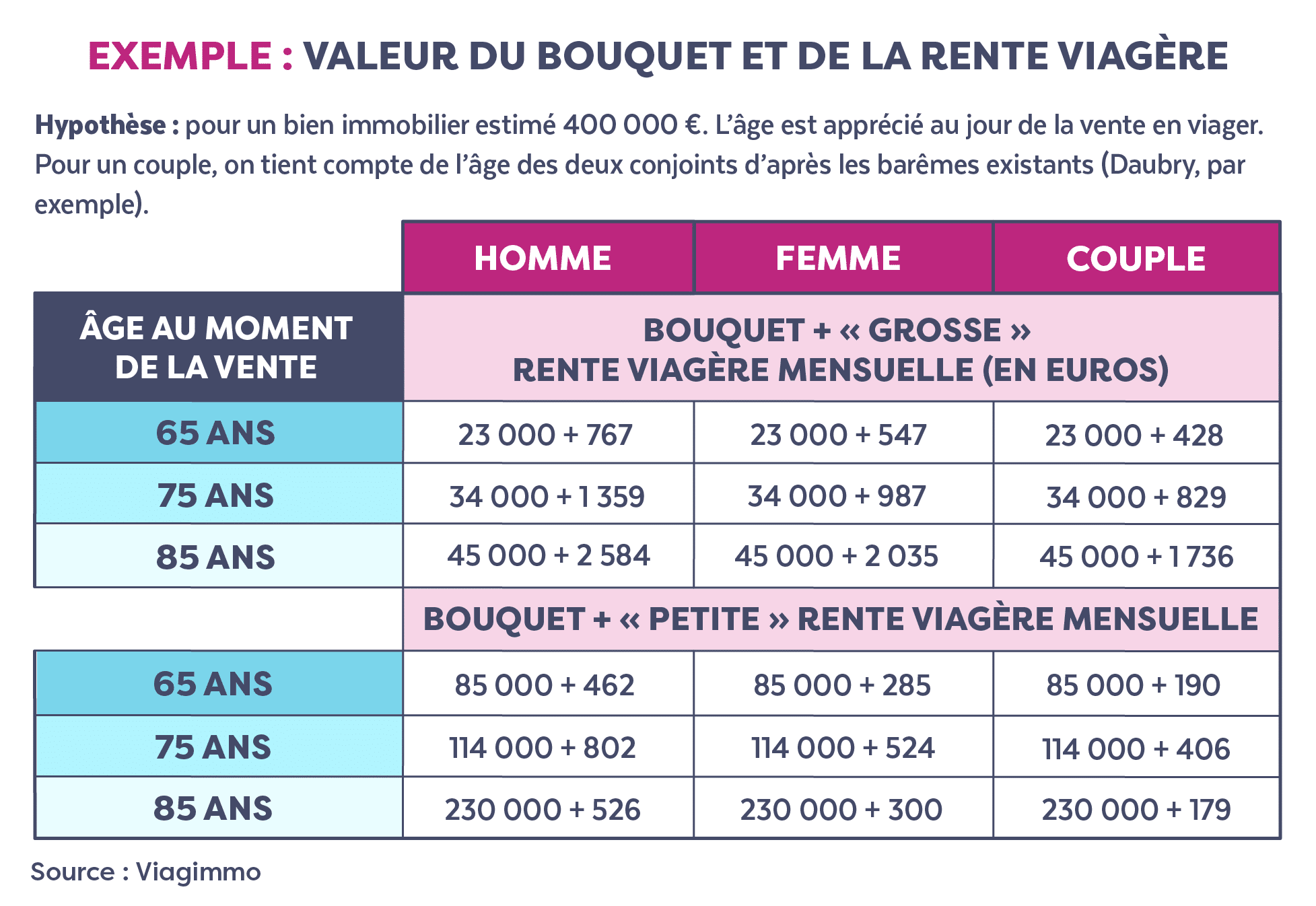

Le viager avec rente est une vente immobilière avec une spécificité : le versement du prix se fait en deux temps. D’abord un capital (le bouquet) le jour de la vente chez le notaire, complété par une rente perçue votre vie durant. « Cette rente est obligatoirement indexée, à la hausse comme à la baisse, sur l’indice du coût de la vie« , précise Sophie RICHARD, fondatrice et gérante du réseau national Viagimmo.

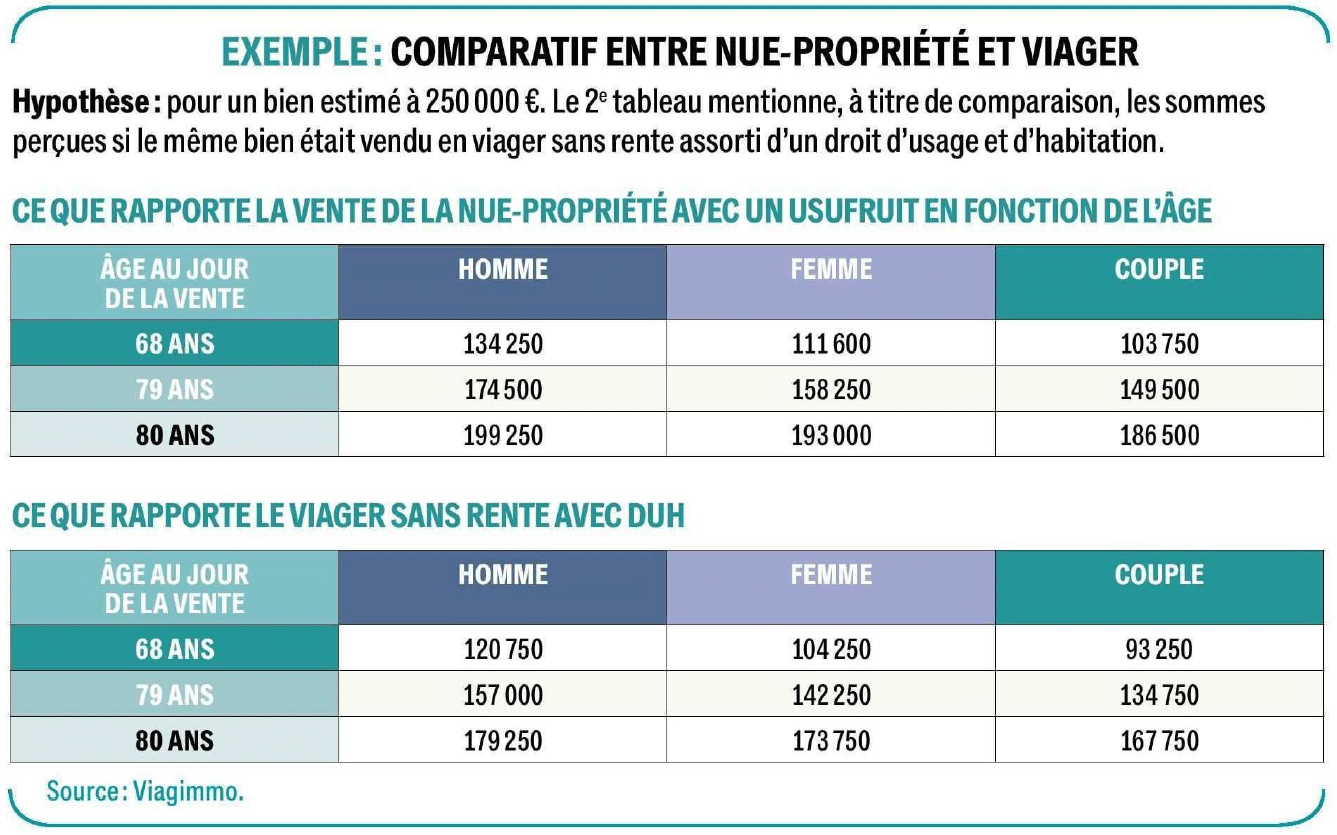

Le prix de vente est déterminé à partir de la valeur vénale de votre logement (le prix auquel vous auriez pu le vendre dans le cadre d’une transaction classique) minorée de la valeur de votre droit d’usage et d’habitation (DUH). Cette dernière varie en fonction de trois éléments : votre âge, votre sexe (déterminant pour estimer l’espérance de vie) et votre situation conjugale (célibataire ou en couple). Pour la calculer, les notaires et les « viagéristes » (agents immobiliers spécialisés dans le viager) utilisent généralement le barème Daubry, une des références en la matière.

La répartition entre le bouquet et la rente est libre. C’est à vous, en accord avec votre acheteur, de la fixer en fonction de vos objectifs. Si vous souhaitez réaliser d’importants travaux ou encore aider un enfant, vous avez intérêt à privilégier le bouquet au détriment de la rente, et inversement si votre priorité porte sur l’amélioration de votre train de vie. Attention, le DUH, contrairement à l’usufruit, s’assortit d’un certains nombre de contraintes.

En effet, vous ne détenez que l' »usus » (l’usage) et non le « fructus » (la possibilité d’en percevoir des fruits, c’est-à-dire des loyers) de votre habitation. Et même l’usage est restreint puisque la loi prévoit que ce droit est personnel et limité aux besoins de son titulaire et de sa famille (art. 630 du Code civil). Vous pouvez, par exemple, héberger un enfant, un petit-enfant ou une garde-malade.

Il vous est impossible de la louer, y compris quelques semaines par an, dans le cadre d’une location saisonnière. Vous êtes tenu de l’habiter et, si vous déménagez (pour vous installer définitivement dans votre résidence secondaire ou en maison de retraite), vous perdez votre DUH. En contrepartie, la rente est majorée… à condition d’avoir inséré la clause adéquate (voir la réponse de Sophie RICHARD, plus bas).

Le viager sans rente

Vous pouvez aussi choisir de percevoir le montant de la vente en une seule fois : c’est alors un viager sans rente, appelé aussi « viager comptant« . L’estimation du prix de vente repose sur le même principe que pour le viager avec rente (valeur vénale minorée de celle du DUH). Cette formule à l’avantage de vous offrir une garantie sur le prix obtenu : même si vous décédez rapidement après la vente, vos héritiers percevront l’intégralité du prix de vente. En revanche, elle a moins les faveurs des acheteurs, excepté les professionnels (tels les fonds) car elle nécessite de mobiliser immédiatement une somme importante pour un bien que l’on n’utilisera pas, a priori, avant plusieurs années.

Le viager mixte

Formule hybride, le viager mixte combine viager occupé et viager libre. Pour qu’il puisse être mis en place, il doit porter sur un actif spécifique : une grande maison, une propriété avec des dépendances… » En effet, le bien doit être divisé ou divisible à l’aide d’éventuels travaux : création d’une deuxième entrée, pose de compteurs individuels, séparation de l’étage du rez-de-chaussée… Il faut obtenir deux parties totalement indépendantes, l’une pour le vendeur qui correspond au viager occupé ; l’autre pour l’acheteur, c’est le viager libre.« , détaille Sophie RICHARD.

Dans le viager libre, puisqu’il n’y a pas de DUH, il n’y a pas de décote du bien ; une fois le bouquet soustrait, la rente mensuelle est déterminée en fonction des critères habituels : âge, sexe, situation matrimoniale. Outre l’intérêt financier, le viager mixte permet de rompre la solitude en profitant de la présence d’une autre personne. « Bien souvent se crée un lien social, l’acheteur réalise de petits travaux d’entretien ou fait les courses du vendeur ; ce dernier peut garder épisodiquement les enfants de l’acheteur. Le viager mixte peut être vu comme une solution pour préserver l’autonomie et l’indépendance de la personne âgée. Cela rassure les proches du senior, tranquillisés par une présence auprès de lui« , assure Sophie RICHARD.

Les dépenses d’entretien et de réparation

La répartition des charges et travaux est contractuelle. Mais il est d’usage, dans le cadre d’une vente en viager occupé avec droit d’usage et et d’habitation, de calquer cette répartition sur le régime locatif (décret n°7-713 du 26 août 1987). Vous vous acquittez alors des charges locatives dites récupérables (charges courantes, petits travaux d’entretien, eau…) et votre acheteur, de celles dites non récupérables et des travaux.

La fiscalité applicable

La vente en viager est imposée aux plus-values comme n’importe quelle transaction immobilière : exonération pour une résidence principale ; à défaut, taxation à l’impôt sur le revenu (IR) aux taux de 19% majoré des prélèvements sociaux à 17.2% après application d’abattements pour durée de détention (exonération totale après 30 ans pour l’IR et 22 ans pour les prélèvements sociaux).

Si vous êtes redevable de l’impôt sur la fortune immobilière (IFI), la valeur fiscale du DUH (parce qu’il s’agit d’un droit restreint) se calcule en prenant seulement 60% de la valeur de l’usufruit. Elle est égale à 30% de la valeur du bien en pleine propriété si vous avez entre 71 et 80 ans, à 20% su vous avez de 81 à 90 ans et à 10% à partir de 91 ans (art.669 du Code général des impôts). Par exemple, à 73 ans, votre droit vaut 18% (60% de 30% du bien).

La rente, elle, est imposée au barème progressif de l’IR après application d’un abattement variable en fonction de votre âge : 60% si vous êtes âgé de 60 à 69 ans et 70% au-delà. Enfin, c’est à votre acheteur de s’acquitter de la taxe foncière.

Viager en famille : prudence

En théorie, rien ne vous interdit de vendre en viager à un enfant. En pratique, attendez-vous à voir l’opération scrutée de près par le fisc. En effet, celui-ci considère que cette opération risque d’être, en fait, une donation (art. 918 du Code civil). Par ailleurs, si vous avez plusieurs enfants, il est conseillé de demander l’accord de tous avant de vendre en viager à l’un d’eux.

Les clauses à ne pas oublier ?

» Pour sécuriser son viager, il faut prévoir certaines clauses dans l’acte de vente. Par exemple si l’on est en couple, une réversibilité de la rente au profit du conjoint survivant. Il ne faut pas oublier d’insérer une clause résolutoire si l’acheteur, débirentier, est défaillant et ne vous verse plus la rente. Cette clause doit être précise afin de ne laisser aucune liberté d’appréciation au juge. Il faut penser à une revalorisation de la rente, en général 20%, lorsque l’on renonce au droit d’usage et d’habitation (DUH). Je conseille, dès la signature du contrat de vente, de prévoir le sort des meubles en cas de départ ou de décès : remise aux héritiers, à une association… » – Sophie Richard, fondatrice et gérante du réseau national Viagimmo.

La vente en nue-propriété

Cette solution vous permet de conserver un droit « réel » sur votre bien et d’avoir davantage de souplesse dans son utilisation.

Le principe

Plutôt que d’opter pour la formule du viager sans rente, vous pouvez choisir de vendre la nue-propriété de votre logement et d’en garder l’usufruit. À la différence du viager, vous êtes titulaire non pas d’un droit d’usage et d’habitation (DUH) mais d’un usufruit. C’est un droit immobilier que vous pouvez céder après un accord préalable du nu-propriétaire. Outre « l’usus » (droit d’utiliser), vous disposez aussi du « fructus » (droit de percevoir les fruits), ce qui vous autorise à louer le bien, par exemple quelques semaines par an comme meublé saisonnier. Si vous décidez de déménager et de rendre votre usufruit, vous pouvez si cela a été contractuellement prévu, percevoir un capital complémentaire. La valorisation d’un usufruit est légèrement supérieure à celle d’un DUH dans le cadre d’un viager sans rente. En effet, l’usufruitier s’acquitte de davantage de charges que le titulaire d’un DUH.

Les dépenses d’entretien et de réparation

En étant titulaire d’un usufruit, vous avez d’avantage de droits mais aussi de charges. En effet, sauf disposition contraire dans le contrat, vous devez vous acquitter de l’ensemble des charges plus importantes (gros œuvre…) dites « de l’article 606 du Code civil ».

La fiscalité de la vente de la nue-propriété

L’imposition sur les plus-values est similaire à celle appliquée au viager : exonération si la vente porte sur une résidence principale et application d’abattements pour une durée de détention dans les autres cas. Pour l’IFI, l’usufruit s’avère moins favorable que le DUH, qui est valorisé pour 40% de moins. La taxe foncière est à la charge du nu-propriétaire. Si vous décidez de louer votre logement, vous serez imposé dans les conditions de droit commun : revenus fonciers pour une location nue et bénéfices industriels et commerciaux (BIC) pour une location meublée.

Le bail à nourriture

Il s’agit d’une forme particulière de viager. Autrefois répandue dans le monde rural, elle permettait aux parents de transmettre à un enfant sans payer de droits. Si, dans un viager classique, l’acheteur s’acquitte du paiement en numéraire, la situation est différente ici. En effet, la rente est payée en nature : nourriture, entretien du logement, soins, accompagnement à des rendez-vous médicaux mais aussi, ce qui est plus difficile à quantifier, écoute et attention. « Le bail à nourriture repose sur un double aléa : la durée de vie du bailleur et l’évolution de ses besoins, souligne Sophie RICHARD. Il est complexe d’évaluer les besoins du vendeur, ce qui rend difficile l’appréciation du prix de vente du bien. » Toujours est-il que le bail à nourriture peut, à l’instar du viager mixte, se révéler une solution au vieillissement, souvent synonyme de solitude.

Les clauses protectrices du bail à nourriture

Comme pour une vente en viager, il faut, pour un bail à nourriture, rédiger une clause “résolutoire” prévoyant l’annulation du contrat si l’acheteur ne respecte pas l’une de ses obligations. II est fortement conseillé d’insérer une clause de substitution de rente viagère, qui sera mise en place en cas de mésentente entre les parties ou de départ du senior en maison de retraite.

Source : dossier Pleine Vie de décembre 2023, pages 125-134.